2022天前9个月,香港股市由22907点下跌至9月30日的17222点,跌幅约25%。子公司股价胜者为王之时,香港股市增发浪潮也此起彼伏。

“albums”百度联袂不断发力增发,紧随其后其后的数家知名香港股市信托子公司增发也日渐频繁。统计数据显示,2022年9月,120数家香港股市信托子公司累计增发超15亿股股权,总数额超175万港币。截止9月30日的前四季度,香港股市203家信托子公司增发总数额为651.82万港币,创香港股市2002年有增发统计数据年来的最低历史纪录,也是2021年整季增发额的1.7倍。而去年安塔省当中,又以9月增发数额最低,占前四季度的近27%。

海通国际则表示,从历史经验看,香港股市增发激增时,香港股市均处于底部区域,并接近向上反转。

203家信托子公司下手增发652亿

香港股市增发Seiches历史纪录年来新低,与整体自然环境佐里亚涅。

2022年初伊始,欧洲央行加息加息、俄乌冲突、疫情反复、中概股退市威胁蜂拥而至,香港股市走势踏进低迷,许多信托子公司商业价值被严重低估,企业纷纷加快增发股权的步伐。

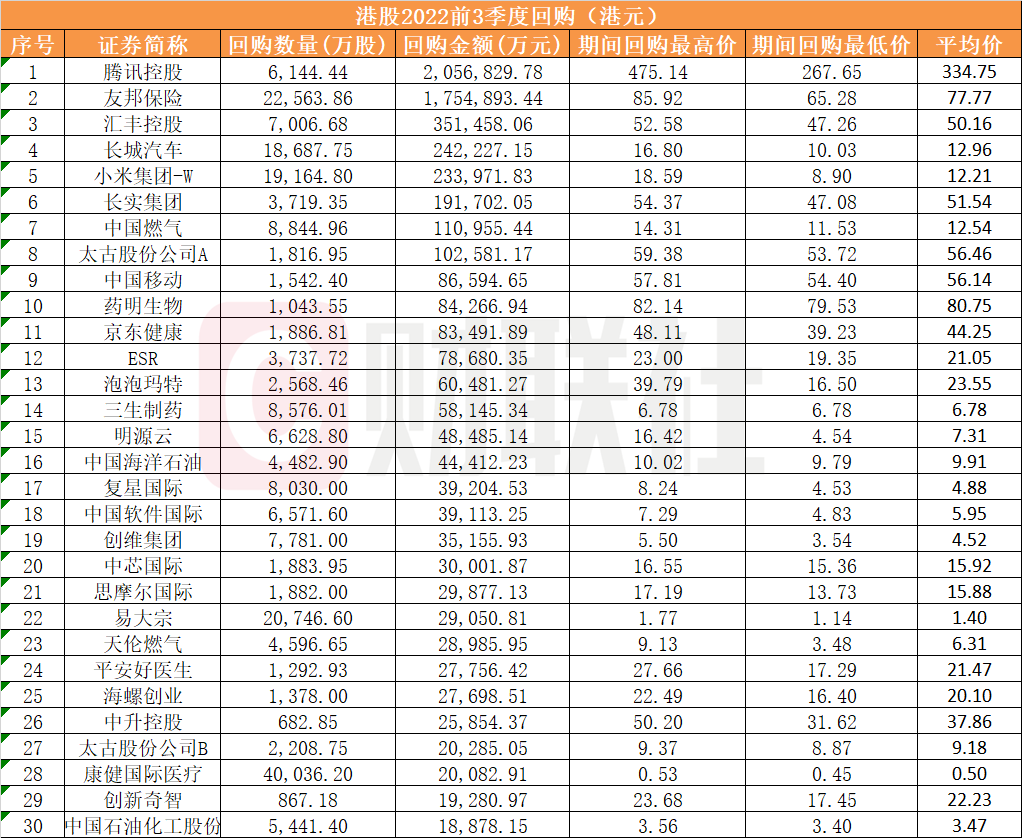

据万德统计数据,截止9月30日,香港股市去年来已有203家信托子公司下手增发,增发总数额为652万港币,其中以医疗、信息技术和可选消费等行业增发为主。

就在刚刚过去的2021年,香港股市增发数额已创下十年新低,而2021年香港股市的总增发数额为381万港币,却只有2022天前四季度增发数额的58.4%。

百度、友邦重大贡献增发数额“六分之一”

今天前四季度的香港股市增发数额创新低,百度与友邦重大贡献了“六分之一”。

截止9月30日,百度控股已在增发上花费206万港币,名列香港股市增发榜第一名,去年同期,百度控股用于增发的数额仅为20万港币以内。值得注意的是,截止第四季度结尾,百度增发的平均子公司股价为334.75港币,而百度9月30日沪市为266.4港币,尤胜沪市,增发销售价格已折价20.4%。百度2022天前四季度共增发6144亿股,若以9月30日招子公司股价购买同样数量股权计,百度将节省约42万港币,相当于2022年第二季度百度红腺净利润186.19 亿人民币的两成以内。

而踏进10月年来,百度的增发脚步并未放慢。10月6日盘中,百度报告书称,当日增发127亿股,增发价格为275.2-282.4港币,共耗资约3.53万港币。而这是百度自8月19日起,已连续33个季度大手笔增发。百度本轮的增发可谓工作力度空前,每个季度的增发数额也从约1万港币提高至3.5万港币。

美国股市保险巨头友邦以175万港币的增发数额紧随其后百度身后,友邦前四季度的增发销售价格为77港币。大工作力度增发之下,友邦子公司股价反转出现,其9月30日低见64.1港币,而经过已连续多日下跌,10月7日,友邦收报70.45港币,较9月30日低点涨幅近10%。

紧随其后百度的增发频繁程度,友邦10月已经已连续3个季度增发。

友邦的增发获得来自机构的看淡。花旗分析报告称,看淡友邦保险因其民营企业状况强劲,Bazelle股权增发及股息后,股东的民营企业回报较高,及具备稳定的管理团队。在利率上升的自然环境下,其内含商业价值亦较同类子公司更具韧性。予友邦保险 “跑赢大市”评级,维持目标价95港币。

两桶油重新加入增发援军,子公司股价下跌

“两桶油”里的中国海洋石油、中国石油化工股权,也重新加入了“增发援军”。中国海洋石油董秘在投资者论坛则表示,1月中海油曾宣布,将适时增发香港股市股权。为提高市场信心,拟于9月13日启动香港股市股权增发,并拟于9月22日注销第一批买回股权约1769亿股。

根据联交所报告书,中国海洋石油在9月13、14、19、21、26日期间依次增发1493亿股、275.8亿股、619.6亿股、96.5亿股、1998亿股。同时,中国石油化工股权在9月21日、22日、27日增发1501.8亿股、1101.8亿股和560亿股。

而中国海洋石油与中石化也进入了前四季度香港股市增发数额前二十名,依次名列第16名与第30名,增发数额为4.4亿与1.8万港币。

近期油价回升,石油股子公司股价回调。在opec增产之后,高盛子公司工业品研究部门重申看涨观点,则表示倾向在年底前做多原油Seiches价差。称投资者参与热情大幅下降,推动流动性和价格走低,也可能是增产的强大催化剂,因为这将增加市场套利,并重新吸引那些在欧洲央行激进加息之后转向美元现金配置的投资者。如果明年经济增长低于预期,也将限制价格下跌。

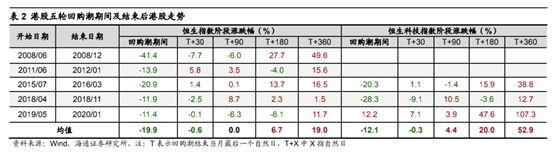

香港股市5轮增发潮后涨幅不一,最低涨107%

根据海通证券分析,2005年年来,香港股市共经历五轮增发潮,依次为2008年,2011年,2016年,2018-2019年, 2021年。海通认为,香港股市增发潮开始时市场往往已经出现较大幅度的下跌,估值也达到较低水平,而随着市场进一步下跌和估值进一步回落,增发的工作力度也持续加大。

历次增发潮之后香港股市往往企稳回升,中长期看增发潮结束后香港股市和恒生科技均能带来较好的投资回报,其中又以信息技术板块在增发潮之后表现最好。

根据海通证券统计数据,香港股市5次增发潮期间,恒指平均跌幅为19.9%,恒生科技指数平均跌幅为12.1%。而历次增发潮1年后,平均累计涨幅依次为19.0%和52.9%。在2019年香港股市增发潮的一年后,恒生科技指数的反弹幅度达到了创历史纪录的107.3%。

分析人士称,信托子公司做出股票增发的举动一般来说多种原因,可以用于员工激励、希望稳定子公司股价与市场信心、或者提高资金使用效率,与回馈股东。投资者乐于见到他们最喜欢的子公司增发股票;投机者也乐意,因为市场上有一个大买家。增发可能成为反弹的关键触发因素。但对于规模较小的子公司或股票增发规模较小时,并不能对子公司股价产生实质性的提振。

香港股市增发如火如荼之时,美国股市增发规模也称得上举世瞩目。

全球通胀居高不下,欧洲央行和欧洲央行加息毫不松懈之时,美国股市近期下跌幅度创下历史纪录。

与此同时,美国股市市值最低的大型互联网子公司纷纷推出了数以百亿计的大型股权增发计划。2022年上半年,苹果、微软、谷歌、META等互联网龙头子公司增发规模均超百亿美元。

(文章来源:财联社)